热钱涌入及危机管理

一、流入中国的资金究竟有多少?

最近,热钱涌入成为一个热点话题。毫无疑问,大量境外资金流入导致金融市场上流动性过剩,国际收支失去平衡,加剧了货币政策的困难,推动房价和物价上涨,增加了潜在的金融风险。

究竟流入中国的资金有多少?

在2008年3月末,国家外汇储备达到16822亿美元,同比增加39.94%。最近4年内,我国的外汇储备猛增11000亿美元。仅2008 年1季度外汇储备就增加1539亿美元。同比多增加182亿美元。外汇储备的增量主要来源于外贸顺差、外国直接投资(FDI),其余的可以笼统地称为外资 流入。在2008年1季度外贸顺差417亿美元,FDI进入中国274亿美元,也就是说,大约有55%的外汇储备增加来源于资金流入,数量高达851亿美 元,相当于6000亿人民币。[1]

2008年一季度货币增发(M2)19698亿元,其中用于冲销外汇储备增量大约需要10700亿元。显然,这给货币政策带来了很大的压力。

二、热钱的定义

大量资金流入是事实,但是,流入的资金并不等于热钱。在许多场合下,人们常说大量热钱流入。这种说法并不严谨。在一般情况下随便说说并不要紧,可是,为了防范金融风险,有必要将热钱的定义弄清楚,然后才能采取有效的对策。

热钱(Hot Money, 或者Refuge Fund)有二大特点:第一,从时间上来讲,短期,第二,从空间上来讲,高流动性。热钱的目的是投机,主要集中在国际金融投机集团手中。近年来,对冲基金 成了国际金融投机集团的主力。对冲基金的注册资金并不大,但是动员能力特别强。在亚洲金融危机中他们在短期内就可以集聚上千亿美元。来也匆匆,去也匆匆。

热钱炒作的领域必须具有几个特点:(1)交易成本很低,(2)流动性较高,(3)资产数额较大,(4)市值波动较大。由此来看,热钱的目标大多瞄准证券市场(期货市场)和房地产市场。

三、投资与投机

热钱肯定是投机资金。能不能从投资和投机来区分热钱?很难。因为投资和投机之间没有明显的界限,一旦出现金融危机征兆,外来资金必然夺路而逃,在很短的时间内摇身一变,由投资变成了投机。

如果出现金融危机的征兆,很可能导发大量资金外逃。可是,外逃的资金未必都是热钱。在亚洲金融危机中,无论是泰国、马来西亚、印尼还是韩国,首 先外逃的是本国企业的资金。由于本土企业家的信息往往优于海外金融机构,他们首先预感到金融体系可能会出问题,为了保护自身利益,出逃是他们选择的最佳对 策。本土资金的异动往往招引来国际投机集团的冲击。例如,索罗斯集团进入泰国的目的就是炒作之后在短期内撤出。只有在这种情况下,才大规模地出现纯粹意义 上的热钱。

四、资金流入的原因

为什么大量资金流入中国?

第一,人民币升值。

第二,人民币利率上升。由于美联储连续降息,在2008年5月初美国的基准利率只有2%,而中国人民银行连续升息,基准利率4.14%,比美国高出2个百分点。

第三,国内经济状况高速发展,投资机会多,资金需求量上升。

第四,世界金融市场动荡不安。美元贬值再加上次级债危机,风声鹤唳,动摇了人们对美元的信心。欧盟急剧东扩,给欧元带来很大的不确定性。

在理论上,流入中国的海外资金可分为三种:投资,避风和投机。2008年以来,为了增值、保值,大量资金流入中国。人民币成了当前国际金融市场的一个避风港。前两种是正常的,没有办法防范,也用不着防范。 如果进入中国的海外资金的目标是增值、保值,他们追求的是人民币的稳定性,而绝不是为了破坏人民币的稳定性。他们撤出时间并不确定,取决于世界 金融市场的态势。除非有更好的投资机会,可能在中国停留相当长的时间。这些资金缓缓而来,缓缓而去。虽然每笔交易额并不大,但是总量却不小。

从目前情况判断,中国经济的基本面甚好,并没有出现中国本土资金外逃的趋势。2008年进入中国的外部资金既不是短期资金,也没有高流动性,因此,不能定义为投机资金(热钱)。

五、资金流入的渠道

(1) 进出口

1,高估高报或者提前预收进口货款,低报或拖延出口结汇。虽然每笔数额不大,但是众多企业结汇、购汇的时间差导致宏观统计口径上大量资金流入。

2,以出口贸易融资名义将美元兑换人民币。

3,企业将用于进出口周转的美元兑换成人民币。

(2) 服务贸易

1,提高收取对外服务贸易收费的数额,夹带流入。

2,在服务贸易中理应保留一定数量外汇,但是提前或超额结汇。

3,推迟支付服务贸易费用。

4, 外资企业应收利润推迟结汇,坐等人民币升值。

(3)个人

1,境外居民在国内开设人民币账户,汇入美元并结汇。

2,港澳地区人民币存款业务剧增。

3,境内居民持有美元的意愿降低,纷纷结汇,将手中持有的美元兑换人民币

(4) 资本项目

1,外资企业要求增加QFII额度。

2,企业以各种名义举借外债并且结汇,或者将外债延期偿还,推迟购汇偿还外债时间。

3,企业向国内金融机构举借外汇贷款用来支付海外项目,而不是购汇支付。2008年4月底,银行外汇贷款余额超过存款额1135亿美元。

4,境外企业以投资或追加投资名义汇入美元。

5, 跨国公司以各种名义将美元资金拨给子公司。

6,境内银行不愿意持有外汇,兑换成人民币。

7,境内银行在国内使用离岸头寸。

以上各个外资流入的途径都合法,也符合经济运动规律。无数的企业和个人都在不停地将外部资金引入国内。有人建议要管一管流入资金,跟踪流入资金 的走向。他们的用心良苦,却很难做到。既然是开放的市场经济,就得允许人家做生意。且不说购汇、结汇的交易成千上万,就是拼命跟踪某些交易,知道他们的去 向之后又能干什么?

六、流入外资的冲击

外资流入中国之后有如下选择:(1)商品消费,(2)持币观望,(3)存进银行,(4)房地产市场, (5)证券市场,(6)债券、期货和外汇市场。尽管存在某些个别案例,但是大量资金的流动趋势必然符合市场规律。海外资金源源不断流入中国,必然会带来很大的冲击。

商品消费。如果海外资金大量进入商品市场,有可能推高物价指数,加剧通货膨胀压力。事实上,外资流入之后进入消费领域的数量不大。从2008年第一季度的数据来看,扣除物价指数之后,商品消费总量并没有发生明显变化。

持币观望和存进银行。2008年4月,通货膨胀率在8%以上,基准利率只有4.14%。非常遗憾,在短期内不可能消除负利率。持币观望意味着每 年丧失购买力8%,存进银行意味着购买力损失4%。在短期内,可能有一部分资金处于观望或存入银行,但是只要通货膨胀率维持在8%以上,必然逼着这些资金 另外寻找出路。

债券市场。中国的企业债券市场规模很小,只有2000亿元左右,不到GDP的1%。由于信用体系尚未健全,企业债券市场不能一蹴而就。期货市场和外汇市场几乎缺位。

证券市场。如果大量外来资金进入证券市场,必然引起股市指数大起大落。

房地产市场。由于国内房地产市场的规模有限,在2007年全国商品房销售总额27000亿元左右,如果大量外来资金冲入房地产市场,有可能引起商品房的房价大幅度上升。

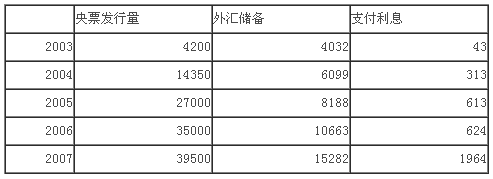

为了降低货币流动性,中国人民银行可以发行央行票据,回笼货币。从2003年4月22日起,中国人民银行正式发行央行票据。2003年发行 4200亿元,2004年发行14350亿元,2005年发行27000亿元,2006年发行35000亿元。2007年发行39500亿元。近年来,外 汇储备越来越多,央行票据发行量也逐年上升。当然,发行央行票据需要支付相应的利息,到2008年4月底,央行为票据支付的利息总额已经高达5101亿 元。

七、涨潮不怕,怕退潮

总的来说,资金流入有利有弊。海外资金大量流入,必然在短期内产生相当大的冲击。说到底,钱多,无非抬高物价,价格高了,货币的含金量下降,在 宏观意义上达到新的均衡。由于物价波动会冲击居民生活和社会和谐,因此,需要采取措施尽力稳定物价、房价和证券市场,保障居民生活水平不至于下降。

从长期来看,有钱比没钱好,钱多比钱少好。巨额外汇储备增强了人民币抵御外来金融冲击的能力,为国际贸易和金融活动提供了更大的空间。怕就怕有钱不会用,只要有足够的金融人才,完全可以通过对外投资用活外汇储备,创造更多的财富。

在当前国际形势下,我们没有什么好办法可以挡住资金流入,除非我们重新构筑贸易、金融壁垒,脱离世界经济体系,否则,在相当长的时间内我们必须接纳外部资金流入,承受来自于外部的冲击。

对中国金融体系构成威胁的不是海外资金进入中国,而是在短期内撤离中国。经济学理论和实践都证明,金融风暴发生在退潮而不是涨潮时期。在1997年的亚洲金融风暴中,大量资金外逃将遭遇危机国家的财富一扫而空。退潮的渠道越宽,监管越松,金融危机的冲击程度就越强。

苍蝇不叮没缝的鸡蛋。为了防范金融危机,我们必须认真检查是否有退潮的渠道。从某种意义上来说,退潮渠道的通畅程度决定着进入中国的投机资金的数量。

在短期内不宜完全开放人民币资本项目,不能在短期内实现人民币可自由兑换。要明确港股直通车的定义和实施有效监管。最重要的是必须抓紧培养高级金融人才,能够识别金融市场的变化,能够和国际金融界平等对话,公平博弈。

八、金融危机风险管理

流入中国的资金,因时而变。目前波涛汹涌,说不定很快就会风平浪静。我们需要认真分析,沉着应对。

如果中国出现金融危机的前兆,已经流入的外来资金会由于恐慌而开始外逃,在这种情况下,必须警惕在短期内涌入的资金。大量流入的资金可能是来者不善。如果在短期内还不至于出现金融危机,那么就没有必要杯弓蛇影,草木皆兵。

严格地讲,国际投机集团的资金(热钱)还没有来。迄今为止,人民币还没有实行可自由兑换,资本项目还没有完全开放,外部资金流入比较容易,要大 量流出还需要办理各种手续,接受监管。对于国际投机资金来说,资金流出的渠道还不够宽。现有的对资金流出的规定制约了他们的投机活动。如果真正放开流出资 金的管制,或者开通了变相的流出渠道,那么大量投机资金将蜂拥而来,我们就可能吃大亏。

务必要重视对危机管理的研究,要有专门小组来监测金融危机风险程度,并且有专门的通道,将危机管理决策方案迅速提交给最高决策层。要能够识别危 机,对金融危机的程度做出比较准确的判断,能够确定48小时应急措施的起点。要有多种危机管理的处置方案。必要时要敢于壮士断臂,保全主力,以求东山再 起。

总之,面对变幻莫测的国际金融市场,我们一定要有危机意识。只要我们做好防范金融危机的各项准备,热钱并不可怕。

北京大学中国经济研究中心:徐滇庆